Het Tax Control Framework is een essentieel onderdeel van de fiscale huishouding van een onderneming. Of je nou 50 of 5.000 personeelsleden hebt. Een Tax Control Framework verschaft inzicht in je fiscale positie, het brengt fiscale risico’s in kaart en het maakt het mogelijk deze risico’s beter te beheersen. Bovendien zorgt een Tax Control Framework ook voor een betere relatie met de Belastingdienst. Genoeg voordelen dus. Maar hoe begin je? Om je op weg te helpen hebben we een Tax Control Framework stappenplan gemaakt.

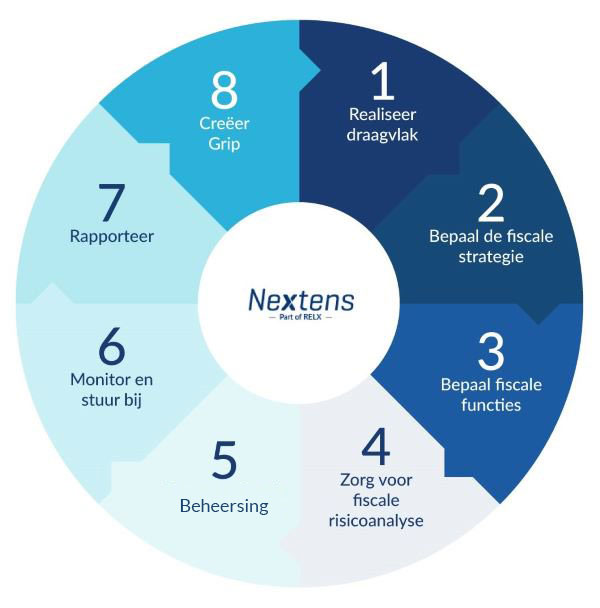

Het Tax Control Framework Stappenplan

- Creëer draagvlak

Eigenlijk begint ieder initiatief dat serieuze impact heeft op je organisatie met het creëren van voldoende draagvlak. En dat is bij een Tax Control Framework niet anders. Het is dus belangrijk om er als eerste voor te zorgen dat de belangrijkste stakeholders binnen je bedrijf ook overtuigd zijn van het nut van een Tax Control Framework. - Bepaal je fiscale strategie

Zodra je de belangrijkste stakeholders hebt overtuigd, kun je aan de slag met het bepalen van de fiscale strategie. Deze strategie geeft richting en legt de doelstellingen vast die het fiscale beheer van jouw organisatie zal trachten te behalen.

Het is belangrijk je te realiseren dat een fiscale strategie nooit op zich staat. Het vormt een integraal onderdeel van de bedrijfsstrategie. De doelstellingen uit de fiscale strategie dienen dan ook een bijdrage te leveren aan het realiseren van de (strategische) bedrijfsdoelstellingen.

De fiscale strategie fungeert als een kompas. Het leidt de besluitvorming en operaties van een organisatie op het gebied van belastingen. En vormt daarmee het fundament van een robuust Tax Control Framework. - Bepaal fiscale functies

Het succes van een goed werkend Tax Control Framework valt of staat met de mensen die het moeten inrichten én uitvoeren. Zorg dus voor de juiste mensen, stel een duidelijke taakverdeling op, zorg voor voldoende middelen en de juiste systemen en processen. Het is immers zaak voor de mensen die het framework moeten uitvoeren en bewaken, een omgeving te creëren waarin zij optimaal hun taken kunnen uitvoeren. - Fiscale risico-analyse

De volgende stap is het bepalen en analyseren van de fiscale risico’s. Deze analyse biedt inzicht in potentiële belastingrisico’s en -kwetsbaarheden binnen de organisatie. Door systematisch de fiscale processen, activiteiten en transacties te evalueren, kunnen potentiële gebieden van niet-naleving of blootstelling aan fiscale risico’s worden geïdentificeerd en geprioriteerd. Het is hierbij verstandig om klein te beginnen. Probeer niet gelijk alles in één keer te doen. Focus je eerst op één belastingmiddel, één divisie en een beperkt aantal risico’s. Dit houdt het geheel overzichtelijk en beheersbaar. - Fiscale risicocontrole annex beheersing

In deze stap besteed je aandacht aan de controle en het beheersen van de geïdentificeerde fiscale risico’s binnen je organisatie. Deze controle omvat het implementeren van doelgerichte maatregelen en procedures om deze fiscale risico’s aan te pakken en te verzachten.

Door middel van fiscale risicocontrole wordt proactief gewerkt aan het minimaliseren van risico’s. Op gebieden als onjuiste belastingberekeningen, interpretatie van complexe fiscale regelgeving en potentiële blootstelling aan boetes en sancties. Hierdoor ontstaat niet alleen een solide basis voor fiscale naleving, maar wordt tevens de betrouwbaarheid en integriteit van de financiële en fiscale informatie van de organisatie verder versterkt. - Monitoring en bijsturing

Stap zes is het monitoren van de controle uit stap vijf. Voor een succesvolle fiscale risicobeheersing is het noodzakelijk periodiek de werking van de interne fiscale beheersing te monitoren en waar nodig bij te sturen. Bepaal daarom hoe getoetst kan worden, beschrijf betrouwbare tests en controleer op volledigheid van de testen.

Deze maatregelen hebben een tweetal functies. Ten eerste dienen ze om inadequate interne beheersing en/of onbekende risico’s op te sporen en aan te passen. Dit zorgt er voor dat de interne beheersing in de toekomst goed functioneert. Daarnaast helpen ze voorkomen dat er bijvoorbeeld materiële fouten in de aangiften terechtkomen. - Rapportage

Rapportages zorgen er voor dat de fiscale strategie voor zowel interne als externe stakeholders duidelijk is. Het zorgt tevens voor een correcte naleving van de strategie en verleent inzicht in de fiscale activiteiten en positie van de organisatie. Ook dragen rapportages bij aan het bevorderen van vertrouwen en transparantie bij zowel management als externe belanghebbenden. Denk aan belastingautoriteiten, investeerders en andere zakelijke partners. Hierdoor ondersteunen rapportages niet alleen de naleving van belastingverplichtingen, maar helpen ze tevens bij het efficiënt beheren van fiscale risico’s en het waarborgen van een solide fiscale reputatie voor de organisatie. - Zorg voor maximale Grip op je aangifteproces

Eigenlijk is dit natuurlijk onderdeel van stap drie maar we vonden hem toch te belangrijk om niet apart te benoemen. In de laatste stap kijken we daarom naar het aangifteproces zelf. Binnen de fiscale huishouding en het Tax Control Framework is het van groot belang dat er altijd een zo correct mogelijke aangifte de deur uitgaat. Nextens Grip helpt je daarbij. Ook als je je aangifte bij een externe partij hebt uitbesteed.

Meer weten?

Wil je precies weten wat de voordelen van aangiftesoftware zijn? Lees dan de blogpost ‘Waarom aangiftesoftware‘. Hierin geven we zes redenen waarom het voor ieder bedrijf verstandig is gebruik te maken van aangiftesofteware. Zelfs als je je aangiften hebt uitbesteed. Je kunt uiteraard ook gewoon altijd contact opnemen met een van onze accountmanagers. Zij helpen je graag verder.